現代ビジネス:高橋洋一氏の記事によると、バーナンキ議長は極めて合理的な人で、すべての事柄を定量的な分析に基づいて決定する人だそうです。12月18日の量的緩和縮小の決定の根拠について、6.5%の失業率と2%インフレというバーナンキさんが出した諸条件について、FRB公式資料を元に簡単な検証がなされています。金融施策は、米国で2年、日本で1年のタイムラグがあると言われていますが、現代ビジネスの記事を参考に来年がどのような年になるか素人ながらに考えてみました。

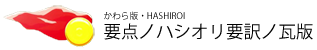

金融政策の効果ラグは、米国で2年、日本で1年だそうです。米国でちょうど2年前というと、バーナンキ議長がヘリコプターマネーとも言われた量的緩和が本格した時期だったように思います。マネタリーベースと失業率には、0.98の負の相関があるそうですが、その流れで、1年ごの今頃を予想すると、失業率は6.5%を下回るそうです。ですので、この辺りで縮小緩和をしてブレーキを掛けないと逆に行き過ぎたインフレー(バブル)となってしまうということようです。

1年後の失業率予想

・マネタリーベースと失業率の相関 正の相関0.95

-金融政策の効果ラグ:日本は2年、米国は1年

-米国では、来年の今頃6.5%を下がる見込みとなるだからこのタイミングで緩和スピードを和らげた

(行き過ぎたインフレ:バブル化を抑えるイメージでしょうか)

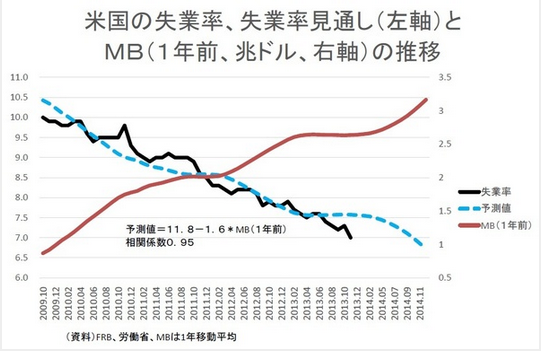

金融緩和のキモ:実質金利の低下だそうです。マネタリーベースが増えると予測インフレ率が上がるのだそうです。

実質金利=名目金利-予想インフレ率だということですが、金融政策は、実質金利を動かし、実物経済に働きかける施策がベースだそうです。個人的にイメージすると...

-実質金利が低下するので株式、債権を買う力学が働く

-株価が上がる(資産がインフレが起きる)

という感じでしょうか?

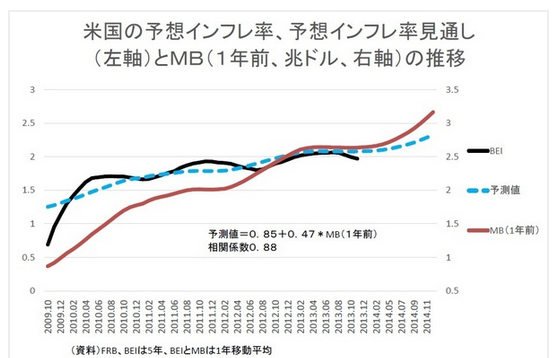

日銀による異次元緩和が開始される前から円安が起きた流れについては、日米金利差がそんなに動いていないのに、円安傾向となったのは、金融緩和による効果ラグを見越した予測インフレ率上昇を期待した購買力平価を市場が先取りしたということだそうです。

購買力平価とは「外国為替レートの決定要因を説明する概念の一つで、為替レートは自国通貨と外国通貨の購買力の比率によって決定される」だそうです。Wikipediaより

ドルー円相場

-日米金利差モデル+日米予測インフレ率の差分 正の相関0.83

-日銀異次元緩和を先取りして円安に触れたのはマネタリーベースの拡大予想>日本の予想インフレ率が高くなったことを市場が先取りしていた。

経済学のお話は、難しい用語などができて一般のひとにはなかなか理解し難い部分もあると思いますが、本日現代ビジネス記事からは、

来年の円相場は、100-125円。80円代であった2013年に比べて100円代の円安となることで、輸入物価は確実にあがりそうです。

また、実質金利は、量的緩和により低く抑えられるようですので、株式や債権に預貯金の運用もしくは、海外からのマネーが流入し、株価があ上がり、資産価値が上がる流れが出てきそうです。輸入物価高、資産インフレの2つから見ても、来年は、指標上インフレが進む年となりそうです。ただし、給与や賃金が上がらないとしたら、円安、株高、輸出企業増益などといったニュースは飛び交いそうですが、実質生活者にとっては、消費税増税と相まって庶民の景況感はちょと苦しいものになるのかもしれません。

|||

202X年世界経済崩壊で株価は1/10まで下落する可能性

|||

202X年世界経済崩壊で株価は1/10まで下落する可能性

|||

成長への期待価値から収益重視の時代に・・

|||

成長への期待価値から収益重視の時代に・・

|||

企業価値判断基準に変化:ハイテク企業の投資家評価は成長から利益重視へ

|||

企業価値判断基準に変化:ハイテク企業の投資家評価は成長から利益重視へ

|||

無料が前提だったSNSサービスも景気後退ともにフリーミアム化が推進される

|||

無料が前提だったSNSサービスも景気後退ともにフリーミアム化が推進される

|||

配当も利子もつかない仮想通過の暴落が止まらない

|||

配当も利子もつかない仮想通過の暴落が止まらない

|||

景気をけん引してきたGAFAをはじめとした巨大IT企業で不採算部門の見直しが加速する先に見えるもの

|||

景気をけん引してきたGAFAをはじめとした巨大IT企業で不採算部門の見直しが加速する先に見えるもの

|||

テスラ株暴落、米国IT企業の株価下落と赤字体質脱却リストラから見るリセッション局面

|||

テスラ株暴落、米国IT企業の株価下落と赤字体質脱却リストラから見るリセッション局面

|||

今後、住宅ローン金利はどういったペースで上昇するのか?

|||

今後、住宅ローン金利はどういったペースで上昇するのか?

|||

米国2大IT企業増収・減益から読み解く米景気後退の足音

|||

米国2大IT企業増収・減益から読み解く米景気後退の足音

|||

ポンド安でEU離脱した英国の一人勝ちとなる可能性?

|||

ポンド安でEU離脱した英国の一人勝ちとなる可能性?

|||

行きすぎな円安は悪い論と近隣窮乏化政策(Beggar thy neighbor)

|||

行きすぎな円安は悪い論と近隣窮乏化政策(Beggar thy neighbor)

|||

最近目にする空売り系記事は米株価下落相場のポジショントーク!?

|||

最近目にする空売り系記事は米株価下落相場のポジショントーク!?

|||

換金を急ぐ売り手と突然いなくなる買い手:バブルはある日突然崩壊する

|||

換金を急ぐ売り手と突然いなくなる買い手:バブルはある日突然崩壊する

|||

金利を下げて、タダに近いコストにしても、日本では資金需要が起っていなかった!?

|||

金利を下げて、タダに近いコストにしても、日本では資金需要が起っていなかった!?

|||

株・土地バブルの為に金融引き締めを行うと経済全体を崩壊させることになるのか?

|||

株・土地バブルの為に金融引き締めを行うと経済全体を崩壊させることになるのか?

|||

そこまでインフレでない日本、でも住宅ローン金利上昇は避けられない!?

|||

そこまでインフレでない日本、でも住宅ローン金利上昇は避けられない!?

|||

四半世紀続いた米国スーパーバブル崩壊がはじまっている?

|||

四半世紀続いた米国スーパーバブル崩壊がはじまっている?

|||

日本の財政は破綻する可能性はあるのか!?低い給与水準がインフレを防いでいる!?

|||

日本の財政は破綻する可能性はあるのか!?低い給与水準がインフレを防いでいる!?

|||

日本でスタグフレーション!? 円安、国内物価上昇も所得はあがらないという悪循環がすぐそこまで迫っている!?

|||

日本でスタグフレーション!? 円安、国内物価上昇も所得はあがらないという悪循環がすぐそこまで迫っている!?

|||

開発と製造の分離ができない自動車メーカーは凋落していく?

|||

開発と製造の分離ができない自動車メーカーは凋落していく?

|||

日本でも量的緩和をしているはずなのに日本の消費者物価指数が低いのはなぜ?

|||

日本でも量的緩和をしているはずなのに日本の消費者物価指数が低いのはなぜ?

|||

そろそろ限界?世界的な金融緩和

|||

そろそろ限界?世界的な金融緩和

|||

量的緩和をやってしまった日・米・英がこれから直面する局面とは?

|||

量的緩和をやってしまった日・米・英がこれから直面する局面とは?

|||

バランスシート不況とは何か?みんなが一斉に借金返済に走るとどうなるか!?

|||

バランスシート不況とは何か?みんなが一斉に借金返済に走るとどうなるか!?

|||

FRB量的緩和縮小根拠から推測する来年の景況

|||

FRB量的緩和縮小根拠から推測する来年の景況

|||

米失業率改善は人々が求職断念の現れであり、株高はリストラの進行を意味する:ノーベル経済学賞ファーマ教授

|||

米失業率改善は人々が求職断念の現れであり、株高はリストラの進行を意味する:ノーベル経済学賞ファーマ教授

|||

世界的なディスインフレ:先進国の賃金水準、新興国にあわせ低下し続ける!?

|||

世界的なディスインフレ:先進国の賃金水準、新興国にあわせ低下し続ける!?

|||

成熟国では健全な経済成長はもはやありえない!? 世界が日本流の長期停滞に入る恐れも?

|||

成熟国では健全な経済成長はもはやありえない!? 世界が日本流の長期停滞に入る恐れも?

|||

来年2014年:QEなどの実験は失敗、成熟国のインフレ(成長)は難しいと実感する年になる!?

|||

来年2014年:QEなどの実験は失敗、成熟国のインフレ(成長)は難しいと実感する年になる!?

|||

サラリーマンでもできるインカムゲインのヒント

|||

サラリーマンでもできるインカムゲインのヒント

|||

政府はエネルギーインフレがますます加速と認識:賃貸経営のLPガスインセンティブ是正法案

|||

政府はエネルギーインフレがますます加速と認識:賃貸経営のLPガスインセンティブ是正法案

|||

202X年世界経済崩壊で株価は1/10まで下落する可能性

|||

202X年世界経済崩壊で株価は1/10まで下落する可能性

|||

成長への期待価値から収益重視の時代に・・

|||

成長への期待価値から収益重視の時代に・・

|||

消費税しくみとインボイス制度について調べてみた

|||

消費税しくみとインボイス制度について調べてみた

|||

企業価値判断基準に変化:ハイテク企業の投資家評価は成長から利益重視へ

|||

企業価値判断基準に変化:ハイテク企業の投資家評価は成長から利益重視へ

|||

無料が前提だったSNSサービスも景気後退ともにフリーミアム化が推進される

|||

無料が前提だったSNSサービスも景気後退ともにフリーミアム化が推進される

|||

配当も利子もつかない仮想通過の暴落が止まらない

|||

配当も利子もつかない仮想通過の暴落が止まらない

|||

景気をけん引してきたGAFAをはじめとした巨大IT企業で不採算部門の見直しが加速する先に見えるもの

|||

景気をけん引してきたGAFAをはじめとした巨大IT企業で不採算部門の見直しが加速する先に見えるもの

|||

テスラ株暴落、米国IT企業の株価下落と赤字体質脱却リストラから見るリセッション局面

|||

テスラ株暴落、米国IT企業の株価下落と赤字体質脱却リストラから見るリセッション局面

|||

今後、住宅ローン金利はどういったペースで上昇するのか?

|||

今後、住宅ローン金利はどういったペースで上昇するのか?

|||

米国2大IT企業増収・減益から読み解く米景気後退の足音

|||

米国2大IT企業増収・減益から読み解く米景気後退の足音

|||

ポンド安でEU離脱した英国の一人勝ちとなる可能性?

|||

ポンド安でEU離脱した英国の一人勝ちとなる可能性?

|||

行きすぎな円安は悪い論と近隣窮乏化政策(Beggar thy neighbor)

|||

行きすぎな円安は悪い論と近隣窮乏化政策(Beggar thy neighbor)

|||

最近目にする空売り系記事は米株価下落相場のポジショントーク!?

|||

最近目にする空売り系記事は米株価下落相場のポジショントーク!?

|||

換金を急ぐ売り手と突然いなくなる買い手:バブルはある日突然崩壊する

|||

換金を急ぐ売り手と突然いなくなる買い手:バブルはある日突然崩壊する

|||

金利を下げて、タダに近いコストにしても、日本では資金需要が起っていなかった!?

|||

金利を下げて、タダに近いコストにしても、日本では資金需要が起っていなかった!?

|||

株・土地バブルの為に金融引き締めを行うと経済全体を崩壊させることになるのか?

|||

株・土地バブルの為に金融引き締めを行うと経済全体を崩壊させることになるのか?

|||

金融機関から借り入れ前提の新規アパート経営はもはや成り立たなくなりつつある!?

|||

金融機関から借り入れ前提の新規アパート経営はもはや成り立たなくなりつつある!?

|||

そこまでインフレでない日本、でも住宅ローン金利上昇は避けられない!?

|||

そこまでインフレでない日本、でも住宅ローン金利上昇は避けられない!?

|||

金融緩和がはじまって20年:不動産価格は2021年~2022年前半までがピーク

|||

金融緩和がはじまって20年:不動産価格は2021年~2022年前半までがピーク

|||

2022年末から来年にかけて着工の新築住宅価格が急上昇!?-現建築コストは既に3割近く上昇

|||

2022年末から来年にかけて着工の新築住宅価格が急上昇!?-現建築コストは既に3割近く上昇

|||

資材高騰で、価格決定権は販売店からメーカーが握るようになる!?

|||

資材高騰で、価格決定権は販売店からメーカーが握るようになる!?

|||

低金利が続いた住宅ローン金利の今後について調べてみた

|||

低金利が続いた住宅ローン金利の今後について調べてみた

|||

業種で2局化するテレワーク 6割テレワークが進む業種とオフィス回帰がすすむ業種

|||

業種で2局化するテレワーク 6割テレワークが進む業種とオフィス回帰がすすむ業種

|||

四半世紀続いた米国スーパーバブル崩壊がはじまっている?

|||

四半世紀続いた米国スーパーバブル崩壊がはじまっている?

|||

2022年4月から首都高料金値上げ:35.7km超えで普通車1950円

|||

2022年4月から首都高料金値上げ:35.7km超えで普通車1950円

|||

道路の街灯や信号機の電気代は誰が払っているのか?

|||

道路の街灯や信号機の電気代は誰が払っているのか?

|||

全世界マーケットで脱エンジン・EVは非現実なことがわかってきた!?

|||

全世界マーケットで脱エンジン・EVは非現実なことがわかってきた!?

過去の記事